近年来,聚碳酸酯(PC)在中国的产能迅速扩张,通用PC已呈现“供给结构失衡、同质化竞争加剧”的特点,大部分生产企业陷入低价竞争的泥沼中。

有鉴于此,笔者特别梳理PC中国市场的相关信息,尝试破局之道!

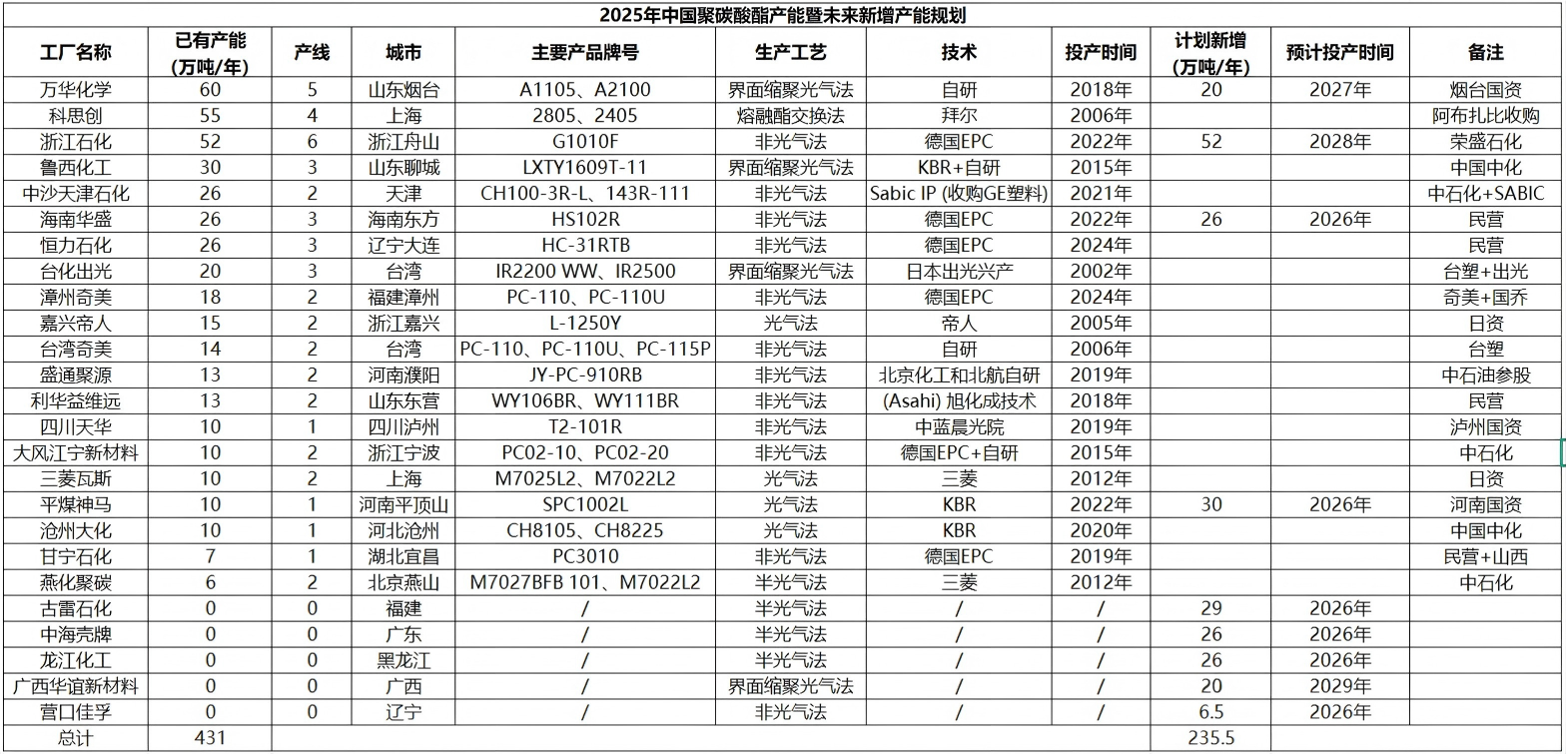

1、截至2025年12月,全球聚碳酸酯(PC)产能约800W吨/年,其中中国(包含台湾省)产能为431W吨,占比54%;另外,在中国还有235.5W吨/年的新增产能计划在路上,全部达产后全球聚碳酸酯(PC)产能将突破1000W吨/年(预计2029年)。

2、全球聚碳酸酯(PC)的主要生产地为东亚、美国和西欧,2022年至今的全球新增产能基本全部来自中国(2018年中国产能仅为126W吨),海外企业因为PC价格下行压力以及中国企业扩产迅猛,不仅没有增产欲望,反而消减了部分产能。

3、2024年全球聚碳酸酯(PC)的消费量约为604W吨,前三大消费领域为电子电气行业(包括消费电子)、家用电器行业和汽车行业,其中汽车行业是未来增长最快的板块。

4、通用PC领域,国产化率超100%,中国企业具有很强的竞争实力,海外龙头企业仅能凭借原有的国际客户的存量订单维持其通用PC的销量。

5、高端PC领域,例如医疗级和光学级等,截至2025年12月,国产化率大约30%,存在的市场缺口超过80W吨/年,目前主要由进口产品替代,2024年和2025年的PC进口量稳定在85W吨/年左右。

1、鉴于目前“低端厮杀+高端失守”的情况,企业为了求生存和发展,未来“一体化、高端化、差异化和绿色化”将是四大核心发展方向。

2、一体化:目前国内企业通用PC的产品占比超过80%,成本控制将是国内聚碳酸酯(PC)生产厂家的生存根本;考虑到聚碳酸酯的主要原料成本来自双酚A,建立和利用“原料自给+期货套保”模型可以在很大程度上抵御双酚A的价格波动(价差阈值3500元/吨为盈亏线)。

3、高端化:高端PC市场需求巨大,比如新能源汽车领域的耐高温阻燃材料、高透光低折光率聚合物、医疗器材领域的生物相容性专用料等,这些产品是企业的主要利润来源;国内企业也在发力中,比如沧州大化投产的百吨级高粘度聚碳酸酯(PC)(3熔指)和20%硅含量共聚PC,拓烯科技的4.1W吨/年高折射聚碳酸酯等。

4、差异化:技术突破是聚碳酸酯(PC)生产厂家的增值基础,尤其是在目前全行业通用PC亏损超过500元/吨的时候。无论是聚合改性化还是改性聚合化,都是可以仔细研究的方向。

5、绿色化:生物基、二氧化碳基和回收聚碳酸酯等可持续材料备受产业关注,也是聚碳酸酯生产企业进入国际大厂的敲门砖和利润神器,比如科思创与Allmed合作回收医疗PC并应用在含再生材料的新产品中,既强化了双方的战略合作,也增加了PC的利润。

版权与免责声明:

1、凡注明 “来源:塑库网” 的作品,如需转载或摘取,请在文章开头或结尾位置注明:内容来源于【塑库网】小程序。

2、凡注明 “来源:XXX(非塑库网)” 的作品,均转载或摘取自网络公开渠道,其目的在于传递更多的行业信息,不涉及任何商业目的和行为,我们对文中观点保持中立态度。

3、本文所转载/摘取的视频、图片、文字版权均归原作者和机构所有,如涉及侵权问题,请联系我们进行删除。

塑库专家服务

塑库专家服务

新品选材

新品选材

3000+ 合作案例

3000+ 合作案例

缺陷解决

缺陷解决

专业团队1V1跟进

专业团队1V1跟进

热门文章

热门文章